日本消费税(JCT)申报全解析:简易申报、标准申报与二成特例比较与应用

![]() 日本消费税(JCT,Japan Consumption Tax)作为影响企业运营成本与财务管理的重要组成部分,其申报方式的选择对企业税负水平与合规性具有显著影响。本文详细解析日本JCT的三种主要申报方式——简易申报、标准申报以及二成特例,以便企业根据自身规模、业务模式及财务状况,选择最为合适的申报方式,实现税务优化与合规运营。一、简易申报1. 特点与适用对象简易申报是日本国税厅为简化中小型企业报税

日本消费税(JCT,Japan Consumption Tax)作为影响企业运营成本与财务管理的重要组成部分,其申报方式的选择对企业税负水平与合规性具有显著影响。本文详细解析日本JCT的三种主要申报方式——简易申报、标准申报以及二成特例,以便企业根据自身规模、业务模式及财务状况,选择最为合适的申报方式,实现税务优化与合规运营。一、简易申报1. 特点与适用对象简易申报是日本国税厅为简化中小型企业报税

日本消费税(JCT,Japan Consumption Tax)作为影响企业运营成本与财务管理的重要组成部分,其申报方式的选择对企业税负水平与合规性具有显著影响。本文详细解析日本JCT的三种主要申报方式——简易申报、标准申报以及二成特例,以便企业根据自身规模、业务模式及财务状况,选择最为合适的申报方式,实现税务优化与合规运营。

一、简易申报

1. 特点与适用对象

简易申报是日本国税厅为简化中小型企业报税流程而设计的一种申报方式。其特点在于,纳税人无需详细核算购入商品或服务的进项消费税,而是直接依据销售税额计算应缴税款。这种方式适用于以下条件的企业:

1) 年销售额不超过5000万日元(含),且已向税务署提交相关材料并获准采用简易申报制度。

2) 对于未超过上述销售额阈值但选择简易申报的企业,其在申报期内不得发生大规模购入行为,以免影响简易计税的合理性。

2. 计算方法

简易申报的税款计算相对简单,主要基于企业的课税营业额乘以适用税率。具体公式如下:应缴消费税= 课税营业额 × 消费税税率其中,消费税税率通常为10%,但可能会根据政府政策调整。

3. 优点与局限性简易申报的优点主要体现在简化了会计处理和报税流程,减少了小型企业对复杂税务记录和抵扣计算的需求,降低了合规成本。然而,其局限性在于:

1) 不考虑进项税抵扣,可能导致企业实际承担的税负高于采用标准申报时的情况,特别是在购入成本较高或可抵扣消费税较多的情况下。

2) 一旦选择简易申报,通常在一定时期内(如一个纳税年度)不能随意变更至标准申报,企业需谨慎评估长期税负影响。

二、标准申报

1. 特点与适用范围标准申报适用于所有有申报和纳税义务的纳税实体,是默认的申报方式。它要求企业详细记录并准确计算购入商品或服务产生的进项消费税,并将其从销项消费税中抵扣,以确定应缴纳的净消费税额。

2. 计算方法

标准申报的税款计算基于抵扣原则,公式如下:

应缴消费税= (当期销项消费税 - 当期进项消费税)+ 未抵扣结转税额其中:

1) 销项消费税= 净销售额 × 消费税税率

2) 进项消费税= 购入商品或服务所含消费税额(依据合法有效的抵扣凭证计算)

3. 优点与注意事项

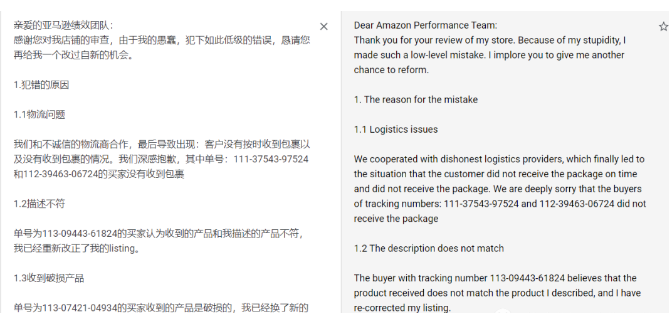

标准申报的优点在于能够充分利用进项税抵扣,降低企业实际税负。对于采购成本高、可抵扣消费税多的企业,标准申报通常更为有利。然而,这种申报方式也对企业的会计记录、发票管理及税务合规提出了较高要求,包括:

1) 保持完整、准确的购销记录,妥善保管抵扣凭证。

2) 定期进行税款计算与申报,确保及时抵扣进项税。

3) 注意抵扣规则的适用限制,如抵扣期限、非抵扣项目等。

三、二成特例

在现有资料中并未明确提及“二成特例”这一申报方式。若此处指的是其他类型的特殊申报规定或优惠政策,请提供更详细的信息以便准确解读。若不存在“二成特例”,则前文所述的简易申报和标准申报即构成日本JCT的两种主要申报方式。

总结日本JCT的申报方式选择对企业税负控制与运营效率有着直接影响。简易申报以其简便快捷的特点适合于销售额较低、购入成本占比不大且会计能力有限的小型企业,而标准申报则通过进项税抵扣机制为采购成本较高、财务管理水平较强的企业提供了税负优化的可能性。企业在选择申报方式时,应综合考虑自身经营规模、业务结构、成本结构及未来发展规划,结合专业税务咨询,做出最适合自身的决策。同时,关注税收法规的变动与优惠政策,适时调整申报策略,以最大程度地实现税务合规与经济效益的双重目标。