IOSS|针对独立站卖家的税务合规政策

![]() 自今年7月1日起,欧盟税改政策已经开始落地实施。而该政策的颁布对独立站、自建站的卖家影响较大,那么他们该如何正确合规呢。

自今年7月1日起,欧盟税改政策已经开始落地实施。而该政策的颁布对独立站、自建站的卖家影响较大,那么他们该如何正确合规呢。

自今年7月1日起,欧盟税改政策已经开始落地实施。而该政策的颁布对独立站、自建站的卖家影响较大,那么他们该如何正确合规呢。

在此次税改政策中,于独立站、自建站卖家来说,影响比较大就是:

取消了22欧元的增值税免征:取消第三方进口欧盟企业低货值22欧元入关免去进口增值税政策。

即从7月1日起,所有进口到欧盟境内的商品均需要缴纳进口增值税。

这也意味着,如独立站、自建站这些主要以自发货为配送方式,但之前无需缴税的卖家们也必须进行增值税合规。

鉴于此次欧盟税务政策改革,税局的应税对象从平台卖家变成了平台,所以在税务合规的要求与实际落地方面,独立站卖家与亚马逊等平台卖家略有不同。

独立站、自建站卖家该如何进行合规?

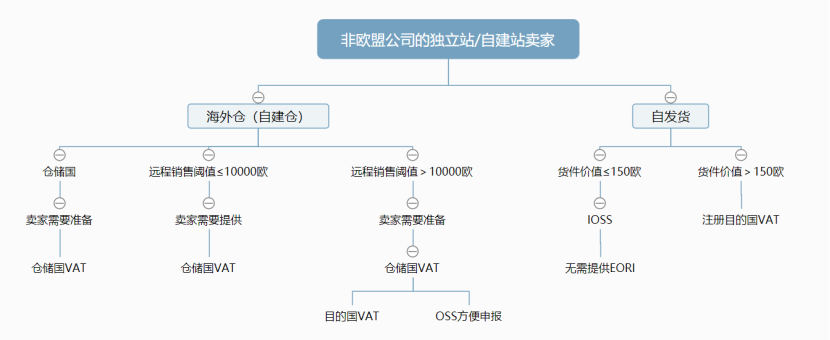

针对注册地在欧盟境外的中国独立站/自建站卖家,我们根据发货方式与包裹的货件价值不同,进行了详细讲解:

1、若独立站/自建站卖家使用海外仓(自建仓)进行远程销售配送商品。

卖家除了要注册仓储国的VAT外,如果在后面远程销售过程中超过了政策规定的10000欧元的阈值限制外,除了注册其他目的国VAT进行申报外,也可以选择注册OSS税号,简化及合规申报各欧盟成员国的税金。

注:欧盟远程销售自7月1日后阈值统一下调为10000欧元。

2、若独立站/自建仓卖家发往欧盟的货物采用了自发货(FBM)的方式进行配送。

若货件包裹价值不超过150欧,建议注册IOSS进行快速清关,无需提供EORI号;

若货件包裹价值大于150欧,则建议注册VAT,按照现行的VAT方式进行清关,需提供EORI号。

注:货件价值是以单个包裹计算,不包含起保险运输等费用。

清关不能提供IOSS,是否就不能发货了呢?

注册IOSS主要是方便不超过150欧的货物进行快速清关,并未有政策强制说不提供IOSS,海关将扣押货物等说法。

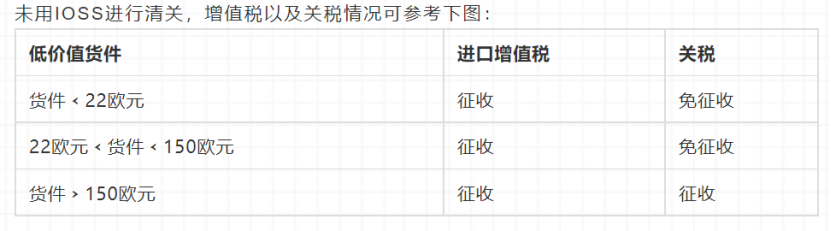

卖家若采用自发货的方式进行清关却未能提供IOSS编码,可按照现行VAT方式(具体方式可咨询货代)进行清关,但可能增加额外的进口增值税等成本。而且根据清关方式的不同,也会增加手续费等相关费用成本。

独立站、自建站卖家该如何注册IOSS?

据欧盟政策要求,非欧盟国家/地区的独立站/自建站卖家注册IOSS税号,需要指定一名中介(税代),帮您在欧盟任意成员国进行注册。例如跨税云平台即支持IOSS增值税号的注册。

注册了IOSS,该如何进行申报呢?

IOSS的销售情况会按照目的国跟增值税税率进行细分。

税代按月向注册国的税局进行申报。在申报月的次月月底前,税代会提交对应IOSS增值税申请表,帮您申报欧盟内所有低价值商品在IOSS的销售情况。例:7月份的销售,IOSS增值税申报表会在8月31日前进行提交。

而在申报月的次月月底,需要向成员国支付IOSS增值税申报表中的增值税总额。例:即若7月份销售,需要在8月31日之前进行缴税付款。

同时运营独立站与亚马逊等平台,可以用亚马逊的IOSS进行清关吗?

不建议您这样操作,IOSS的相关数据在海关处有进行备案,后续申报会经由有关成员国进行核查。若出现问题,会产生相关罚款以及影响后续店铺继续销售与法人相关信息。

一个IOSS可以多公司账号使用吗?

IOSS注册原则与VAT一致。同一个公司主体的IOSS支持多平台使用。但不支持同一个平台的不同公司进行使用。

最后需要强调的是,此次欧盟税改,不管是对平台还是卖家都造成了不同程度的影响。

特别是对于早期无需缴纳增值税的这部分独立站卖家们来说,在今后的产品定价方面,千万别忽略了税改后的增值税成本,至于增值税设置,可以联系平台客服进行详细咨询。

注:跨境电商平台卖家使用的IOSS编码是属于电商平台,不属于卖家个人。