香港公司薪俸税究竟该如何申报?这些错误千万不要犯!

![]() 众所周知,香港是一个税种少,税费低的自由贸易港。因此在香港经营公司主要需缴纳两种税:利得税和薪俸税。如今许多内地企业注册香港公司都是采取离岸经营的操作模式,并未在港聘请雇员,所以对于薪俸税的缴纳往往不太重视,从而导致了许多误解的产生。就香港薪俸税而言,雇主和雇员都有申报义务。许多朋友在注册了香港公司后,因没有在香港实际办公及聘请员工,往往为了省事都选择进行零申报,其实这样的做法是错误的!薪俸税的入

众所周知,香港是一个税种少,税费低的自由贸易港。因此在香港经营公司主要需缴纳两种税:利得税和薪俸税。如今许多内地企业注册香港公司都是采取离岸经营的操作模式,并未在港聘请雇员,所以对于薪俸税的缴纳往往不太重视,从而导致了许多误解的产生。就香港薪俸税而言,雇主和雇员都有申报义务。许多朋友在注册了香港公司后,因没有在香港实际办公及聘请员工,往往为了省事都选择进行零申报,其实这样的做法是错误的!薪俸税的入

众所周知,香港是一个税种少,税费低的自由贸易港。因此在香港经营公司主要需缴纳两种税:利得税和薪俸税。如今许多内地企业注册香港公司都是采取离岸经营的操作模式,并未在港聘请雇员,所以对于薪俸税的缴纳往往不太重视,从而导致了许多误解的产生。

就香港薪俸税而言,雇主和雇员都有申报义务。许多朋友在注册了香港公司后,因没有在香港实际办公及聘请员工,往往为了省事都选择进行零申报,其实这样的做法是错误的!

薪俸税的入息评税情况分“香港受雇工作”和“非香港受雇工作”两种,如果企业雇员从事的“香港受雇工作”毋容置疑雇主需要全数如实上报,如果企业雇员从事的“非香港受雇工作”,雇主仍需如实进行申报,因为税局会根据雇员每一课税年度在港逗留天数来进行评税。若该雇员在课税年度内到访香港天数不超过60日,则可以在申报之后,向香港税务局申请税务豁免。可见,只要你的香港公司聘请了雇员,不管有没有在港实际办公,都需如实申报薪俸税。

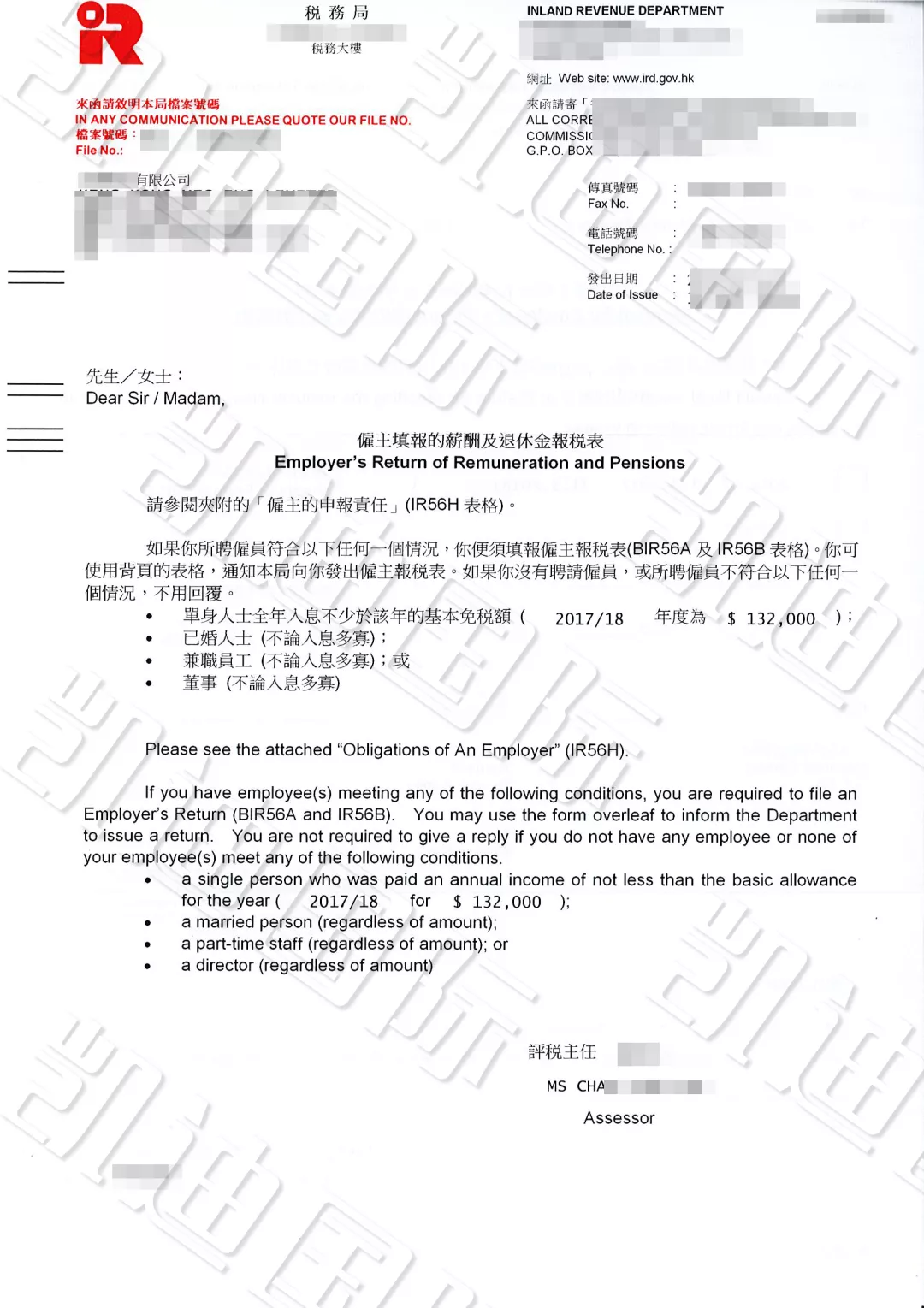

而且近段时间,香港税局开始给每家公司下发的缴税通知中也为大家明确指出了雇主的申报责任。

▲香港税局下发的缴税通知▲

从上述内容中可以得出结论,只要你的香港公司聘请了雇员,且符合以下任意条件:

单身人士且年收入超出基本免税额(2018/17年度为132.000港币)

已婚人士(不论收入多少)

兼职员工(不论收入多少)

董事(不论收入多少)

则不管有没有在香港实际办公,雇主都需要正常申报薪俸税,如未如实申报,则属于违法,将招致重罚。

香港薪俸税的申报,其实是一项复杂且具专业性的工作。因此建议大家在申报之前,最好先咨询专业的香港税务代理机构,千万不要盲目自行填报。要知道香港薪俸税有许多税务宽减项目可以进行抵扣,视家庭状况的不同起征点也不一样,而且还有许多情况可以申请部分或全部的税务豁免。因此没有一定的专业基础,在申报时很容易出现漏缴或者多缴等情况,最终造成不必要的麻烦。小编就碰到过许多这样的案例:

案例1:A企业在我司办理了雇主薪俸税申报,其中有位雇员在收到个别人士报税表后,没有告知我司直接自行申报了。因该雇员为日籍人士,并未实际在港工作,正常情况下是可以申请税务豁免的,但因其不懂香港的相关税务条例,在填报税表时操作错误,等到评税结果出来后,发现该雇员需缴纳的薪俸税竟有50万港币,于是该企业雇主找到我司通过调档发现该雇员在申报时,许多宽减项没有进行抵扣,本应豁免的税务没有上报税局,导致额外多缴了很多税款,最终我司通过专业评估,给出了如下方案:先按时将税款缴纳,然后通过解释信向税局说明情况,并申请税务豁免,最终才让事情得以解决。

案例2:之前有位代理的客户在我司咨询薪俸税申报事宜,我司为其详细解答并提供了相关业务报价,最终该客户因觉得服务费太贵,没有在我司办理。而让其代理自行申报了,等到缴税时发现税款竟然多达一万多港币,而我司之前根据该客户的情况评估的税金只有几百港币,两者相差甚远,因此该客户找到我司核对才发现,原来代理在填报时因业务不熟,起征点弄错了,而且许多宽减项目没有进行抵扣,从而导致多缴纳了许多税款,但因报税流程已经完毕,最后结果也无法进行更改,多缴的税款只得自行承担了,所以该客户对此后悔不已。

不难看出,以上两个案例其实是完全可以避免的,希望大家在申报薪俸税的时候一定要谨慎处理,详细咨询专业的香港税务代理机构,否则造成的损失可不是省下的那点费用能够弥补的哦!

而且随着如今香港政府对于商事主体的大力严管,税局也将对在册香港公司开启新一轮的税务稽查,薪俸税作为香港公司的主要税种,必将成为政府关注的重点目标之一,所以大家在处理薪俸税时,一定要分清情况如实进行申报,切莫贪图省事盲目零申报。同时在申报前一定要咨询专业的香港税务代理机构,进行合理的税务筹划,这样不仅能够节省税务成本,还能有效的避免因不当操作所带来的各项税务风险。