中东地区2020年投资并购趋势报告

![]() 自2019年起,普华永道中东事务所开始发布中东地区年度投资并购趋势报告。本次报告准备过程中正值新冠疫苗接种计划在中东地区开始启动。在经历了前所未有的2020年市场动荡后,我们注意到投资者信心正在逐渐恢复,且企业对疫情后其未来业务模型如何转变越来越清晰,2021年下半年本地区未来的投资并购趋势也将更加具象化。中东地区的交易活动在2020年下半年略有回升,投资交易活动主要是由行业整合及公共部门投资主导

自2019年起,普华永道中东事务所开始发布中东地区年度投资并购趋势报告。本次报告准备过程中正值新冠疫苗接种计划在中东地区开始启动。在经历了前所未有的2020年市场动荡后,我们注意到投资者信心正在逐渐恢复,且企业对疫情后其未来业务模型如何转变越来越清晰,2021年下半年本地区未来的投资并购趋势也将更加具象化。中东地区的交易活动在2020年下半年略有回升,投资交易活动主要是由行业整合及公共部门投资主导

自2019年起,普华永道中东事务所开始发布中东地区年度投资并购趋势报告。本次报告准备过程中正值新冠疫苗接种计划在中东地区开始启动。在经历了前所未有的2020年市场动荡后,我们注意到投资者信心正在逐渐恢复,且企业对疫情后其未来业务模型如何转变越来越清晰,2021年下半年本地区未来的投资并购趋势也将更加具象化。

中东地区的交易活动在2020年下半年略有回升,投资交易活动主要是由行业整合及公共部门投资主导推动。这与北美和欧洲由私募股权基金推动的交易活动形成鲜明对比。报告认为在短期内,在中东地区寻找投资并购机会的投资者仍将继续面对大流行等挑战。虽然经过2020年一年的远程办公,部分投资人已经接受了“线上投资”这种工作方式,但疫情所导致的需求疲软、失业率上升、贸易紧张局势和监管压力等,都在影响交易评估。随着投资者信心的逐渐恢复,普华永道中东事务所的投资专家认为未来1-2年内中东地区的并购交易将围绕以下主题和趋势展开:

价值保护:开展业务整合、剥离非核心资产

政府主导:通过加快私有化改革并在基建和公用事业领域进行战略性政府投资以达到刺激经济的作用

技术革新:进一步将数字技术整合并应用到核心领域

交易机会:投资者可能会看到与新兴行业有关的投资并购机会,如科技型初创企业

发展本土化:发展区域供应链(特别是食品和农产品),减少对进口的依赖

社会责任:投资者对社会责任的重视将越来越多的反应在其交易和投资决策中

中东地区并购活动概览

2020年,全球并购交易的数量在疫情影响下较2019年下降了9%。但是中东地区的并购活动反而略微增长了6%,从2019年的221笔交易上升到2020年的235笔交易。

其中,一半数量(约117笔)的交易金额小于1亿美元,6笔交易金额大于10亿美元。

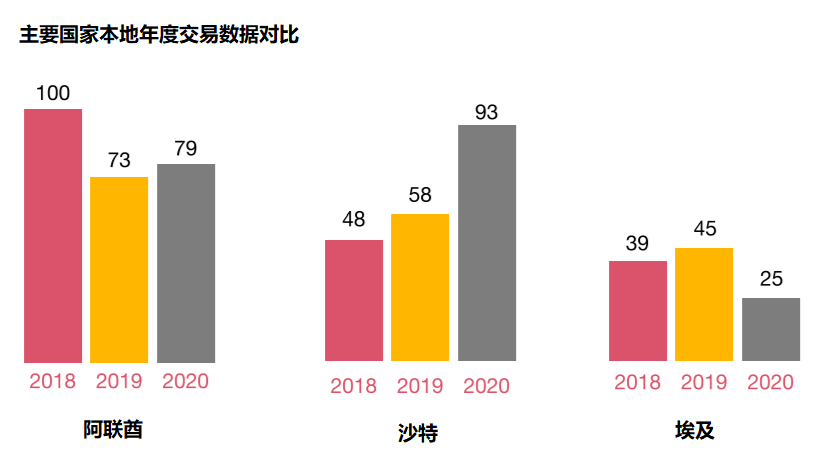

从交易的国别角度分析,阿联酋依然是本地区并购交易较活跃的国家之一。该国在2020年一共完成了79笔交易,但其中一部分交易是以初创企业融资为主,因此单笔交易金额都不大。埃及在2020年异军突起,披露完成的交易数量达到93笔,比2019年的58笔交易增长了约60%。房地产(尤其是物业管理)与建筑行业是埃及2020年并购交易主要涉及的领域,大约有19笔交易发生在这两个行业。相比之下,沙特在2020年仅披露完成了25笔交易,较前一年的45笔交易大幅下滑。交易下降的部分原因是沙特能源行业增速放缓,全年该国唯一重要的能源交易是沙特主权基金PIF认购ACWA的增资份额。与此同时,沙特医疗保健和教育领域的交易数量也仅为3笔,远远低于2019年的10笔交易。

尽管过去一年困难重重,但有迹象表示,投资者对以下行业的投资机会加强了关注,并可能成为疫情后的主要投资方向:

私有化改革:政府会通过PPP的方式进一步加强基建领域融资并促进刺激经济恢复

主权投资者:政府和国家主权基金将成本并购领域的推动者

供应链投资:企业投资者将加大地区内供应链解决方案的投资,降低风险

新技术领域:电子商务和信息安全等领域仍将是疫情后的主要关注点

整合与重组:通过整合行动实现降本增效

行业并购活动表现

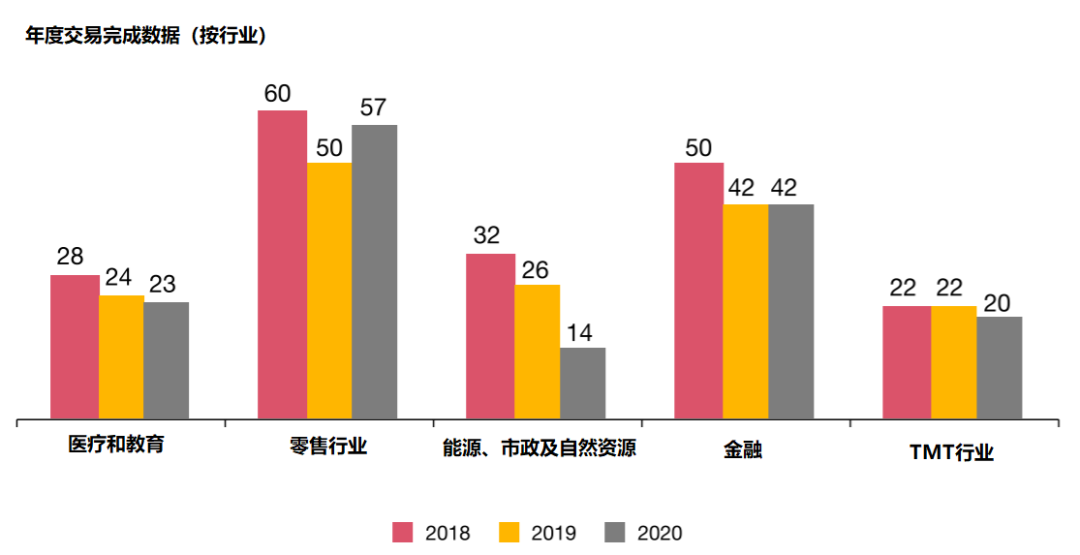

展望未来,报告认为作为国家经济刺激计划的一部分,制药与物流行业可以作为重点关注行业。这些行业将从疫情后的国家投资或经济刺激计划中受益。同时,受疫情重创的零售业,酒店业,房地产业和施工建筑行业将持续出现重组交易。

此外,中东地区的家族企业也会利用这个机会重新审视其在该地区的投资策略。通过剥离非核心资产,一方面为企业主营业务筹措资金,一方面优化未来的投资战略方向。

医疗健康行业

该行业近两年的并购交易并不活跃。但还是能够看到一些正在推进的交易,如阿联酋医疗保健集团和NMC Health正在寻求注资。同时,沙特在该行业持续推进私有化改革,力图吸引投资者打造世界一流医疗设施。同时疫情也使投资者对本地区的数字医疗、相关技术解决方案、药品研发和生产的企业产生了高度兴趣。

教育行业

作为中东领先的教育市场,阿联酋和沙特因疫情的影响,使投资者关注到了其市场的成长性。通过与本地教育机构的整合,也许可以更好的面对市场份额和价格的竞争,从而增加投资价值。同时,因为监管环境有利于私营教育投资者,因此K-12和高等教育是阿联酋和沙特相对活跃的教育并购领域。预计在疫情后,对表现不佳的学校的出售和整合等活动,将为投资者带来机会。同时,教育技术(EduTech)、职业培训、内容创作、学校运营管理等都将是潜在的机会。

零售行业

疫情加速了整个中东地区零售行业的变革,促使线下零售企业开发电子商务渠道、实施数字化技术、完善非接触式交付方式、持续改善用户体验等。同时,中东各国政府鼓励本地化的政策也会在未来几年推动与零售行业有关的并购活动,潜在标的将主要集中在数字化技术、电子商务、以食品安全为主的农产品行业、快消品行业等。

能源和公用事业

2020年能源行业最大的交易是阿布扎比国家石油公司(ADNOC)出售其天然气管道资产及房地产资产股权的两宗交易。另外一项值得关注的交易是阿布扎比国家能源公司(TAQA)与阿布扎比电力公司(ADPower)的合并催生了欧洲/中东/非洲地区(EMEA)最大的公共事业公司之一。报告预计中东地区的国家石油公司将继续延续目前的交易策略,即通过减持股份或优化股权结构等方式对其资产负债表进行改善并融资,如沙特阿美目前正在推进的管道资产出售计划。报告认为国家石油公司将更加积极建设国际化交易、营销、分销和零售的能力以及进一步加大对下游产业链的投资,实现长期风险的对冲。疫情也使这些国家石油公司更加注意供应链风险和运营效率,在这些领域的战略性收购以及内部合并值得关注。

电力和公用事业部门私有化将继续被中东地区的各国政府视为平衡财政赤字、提高运营效率和引入国际运营经验的主要渠道。此外,目前观察到有国际投资者正在关注中东地区的区域供冷(DC)设施,这些设施可能在下一阶段成为本地房地产开发商和物业企业剥离非核心资产实现筹集资金的目的。考虑到企业社会责任的要求,预期未来能源行业将进一步在阿联酋和沙特的带领下朝着太阳能、风能和其他可再生能源等方向发展。

金融服务行业

2020年金融服务行业发生的最大一笔交易是沙特国家商业银行(NCB)与SAMBA金融集团的合并。交易完成后,NCB和SAMBA将成为海湾地区第三大的贷款机构。另外一宗值得关注的交易也发生在沙特,WesternUnion以2亿美元的交易价格收购了沙特电信公司旗下支付机构15%的股份,这一交易标志着沙特的支付平台行业朝着更加一体化的方向迈进。

中东地区的金融企业在未来两年将着力在成本优化和流动性/偿付能力改善上。通过行业间的整合活动,金融市场领导者有机会消除重复成本并创造交叉销售机会。同时,伴随线上消费的发展,另一个金融行业的并购重点将是支付技术领域。

TMT行业

最近几年中东地区大部分TMT行业的交易都是由风投机构或家族企业牵头进行的。伴随中东大多数行业数字化转型的强劲需求,TMT行业的并购活动将明显增加。特别是在中东,企业需要在合作和并购战略中增加关于数字化转型相关目标的考量,评估相关并购活动是否有助于改进企业经营模式。

考虑到新冠疫情对多个行业变革的影响,越来越多的企业会采用云技术,这必将导致投资者加大在数字基础架构和软件方面的投资。另外,技术投资也是中东各国政府转型愿景的核心战略,如政府主导的大型智慧城市建设等,这必将促使技术领域的交易更加频繁。地缘政治的变化也会带来新的技术领域的投资,如以色列与阿联酋及巴林在2020年正式建立关系不但可以带来在技术领域新的投资机会,也会有助于把新技术带入到海湾地区。

新冠疫情对并购交易执行的影响

报告从六大方面简要分析了疫情对中东地区交易执行的影响,包括:

估值:评估标的业务的可持续性、不同情形下现金流表现和适用的市场乘数、财务投资人采用不同估值方法评价疫情前的“正常水平”估值;

价值实现:合并带来的协同效应和规模化影响;

价格机制:采用“锁箱”机制的企业面临的风险增加

价格调整:交易中关于“营运资本正常化”的评估难度加大,需要充分考虑“特殊”年份的影响

财务结构:准则IFRS16导致租赁作为资产负债表上的“负债”项目情况增多,同时疫情也触发了会计上的减值处理

税务影响:交易过程中应对税务影响给予充分重视,并在估值时充分考虑因新冠疫情中东地区政府为恢复经济可能引入新税种等因素。