免税企业注册日本JCT也需要如期申报缴纳消费税吗?

![]() 根据日本税务局消费税JCT政策内容,目前是不强制卖家公司注册日本JCT的。卖家可以根据下图来判断自己是否有注册JCT的义务。以2022年销售数据为例子,由以下‘日本消费税判定流程图’可以知道,卖家若是在2022年销售额未超过1000万日元则属于免税事业者即卖家公司为免税企业,原则上不需要进行消费税的缴纳和申报,若卖家自愿申请成为应税企业并且注册了JCT税号,则需要进行税务申报以及缴纳。

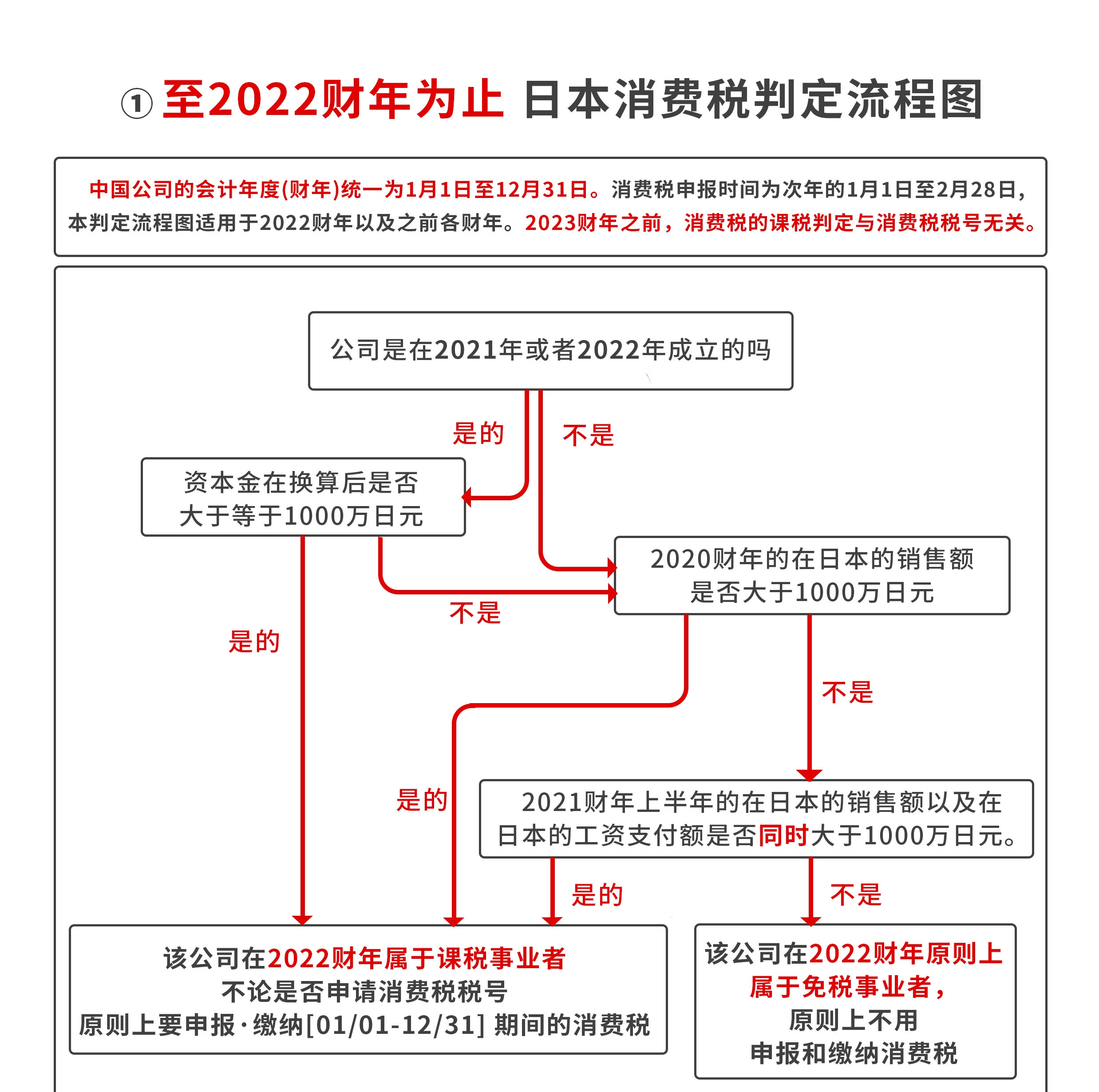

根据日本税务局消费税JCT政策内容,目前是不强制卖家公司注册日本JCT的。卖家可以根据下图来判断自己是否有注册JCT的义务。以2022年销售数据为例子,由以下‘日本消费税判定流程图’可以知道,卖家若是在2022年销售额未超过1000万日元则属于免税事业者即卖家公司为免税企业,原则上不需要进行消费税的缴纳和申报,若卖家自愿申请成为应税企业并且注册了JCT税号,则需要进行税务申报以及缴纳。

根据日本税务局消费税JCT政策内容,目前是不强制卖家公司注册日本JCT的。卖家可以根据下图来判断自己是否有注册JCT的义务。以2022年销售数据为例子,由以下‘日本消费税判定流程图’可以知道,卖家若是在2022年销售额未超过1000万日元则属于免税事业者即卖家公司为免税企业,原则上不需要进行消费税的缴纳和申报,若卖家自愿申请成为应税企业并且注册了JCT税号,则需要进行税务申报以及缴纳。

针对免税经营者注册成为应税企业,日本税务局也是尽所能地给予优惠以及过渡措施,下面结合卖家的疑问为大家一一列举哦!

1.我目前属于免税经营者,如果实行发票制度后我继续保持着免税经营者身份,我的交易会受影响吗?

·如果卖家的交易符合以下任一情况,大概率是不会对卖家的交易产生影响的

①卖家销售对象为消费者或免税企业时。消费者和免税商家不需要抵扣购置税,卖家无需开具JCT发票。

②销售经营者适用简易征税制度时。选择简易征税制度的企业可以在不保存发票的情况下申请采购税抵免。

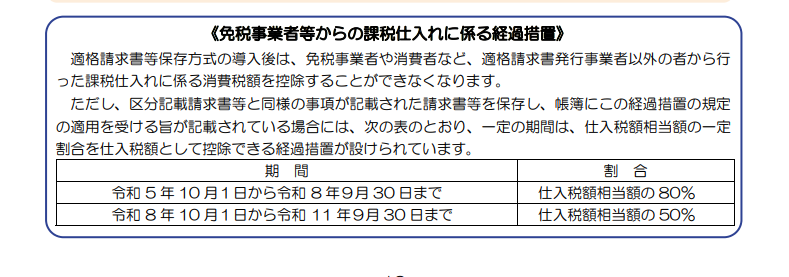

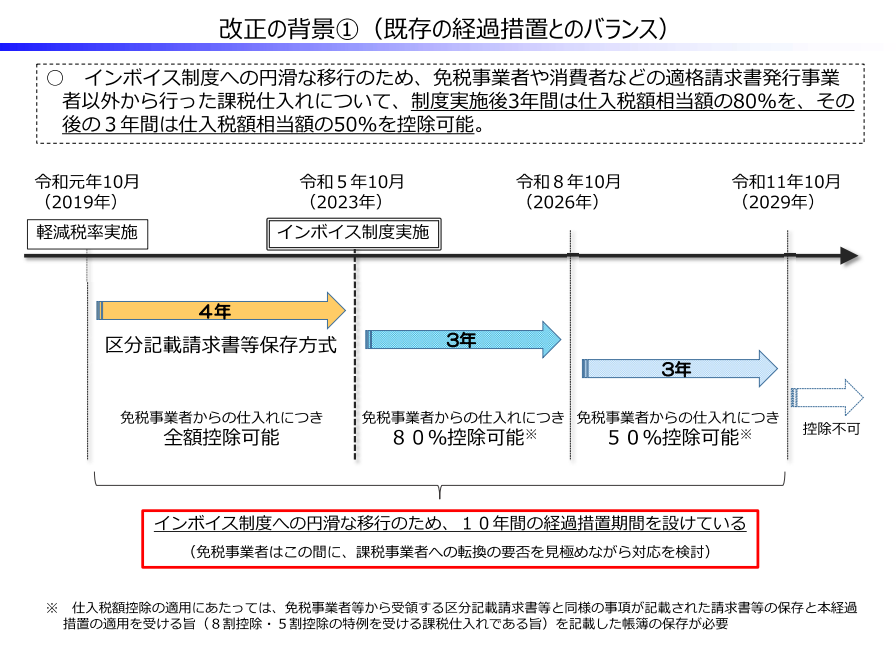

·若卖家的交易不符合以上任一情况,则卖家企业原则上不能就从免税企业经营者的采购申请购税抵免,但是考虑到对免税经营者的交易影响,税务局特地为此制定了过渡措施,对于免税企业的应税进货,实行发票制度后的3年内可抵扣进项税额的80%,以后3年可抵扣50%。

▲适用简易税制的经营者,是前两年或前两年事业年度的含税销售额在5000万日元以下的经营企业

卖家需注意,非应税销售对应的采购不能申请采购税抵扣。

2.没有注册JCT的义务,选择自愿成为应税企业的卖家,日本税务局是否有什么优惠政策?

为了帮小规模企业顺利过渡到发票制度,税务局对于免税企业、消费者的征税采购发票,设置了10年的过渡期措施。

①发票制度实施前4年,即2019年10月1日-2023年9月30日,从免税企业购买产品,没有合规的JCT发票,也可以获得全额JCT抵扣;

②制度实施后3年内,即2023年10月1日-2026年9月30日,从免税企业购买产品,没有合规的JCT发票,也可获得采购发票JCT金额中的80%抵扣。;

③再往后三年内,2026年10月1日-2029年9月31日,从免税企业购买产品再没有合规的JCT发票,那就只能获得采购发票JCT金额中的50%抵扣;

④在2029年10月1日之后,从免税企业购买产品再没有合规的JCT发票的话,将不能再获得采购JCT金额的抵扣。

▲实行发票制后,应税经营者向新合作伙伴采购时应注意什么?

·如果适用简易征税制,即使实行发票制后,也可以在不保存发票的情况下进行进项税抵扣,因此需要注意供应商的类型。

·另外,如果不适用简易征税制度,实行发票制度后,在设置交易条件时,需要确认对方是否为合格开票企业。

·向免税商家的采购不能抵税,所以在向免税商家采购时,双方有必要明白所要设定的交易价格是以免税商家的假设为基础的。 例如,对于属于免税经营者的供应商,在将价格设置为“不含税”或“不含税”时,请确保在理解是否支付相当于消费税的金额方面没有差异。卖家需保留交易证据。

▲重要的一点,若卖家选择成为应税经营者,原则上有必要根据消费税税法的规定,将账簿和相关文件保存7年。

从欧洲税务稽查的经验可以得知,做跨境电商的尽头必然是要做税务合规的,此次日本推出新发票合规制度,虽然还没有强制卖家进行税号注册也还未追缴卖家过往税费,但是根据日本目前的财政情况,大概率是会追查的了,在此小编还是建议卖家尽早做好日本税务合规。

以上就是今天跨境税务知识的分享!